Das werden wir derzeit sehr oft gefragt:

Warum hinkt mein gut gemischtes Aktiendepot den Indizes hinterher? Joachim Brandmaier, 63, Herausgeber des Stuttgarter Aktienbriefes – der Pflichtlektüre für Langfristanleger nennt die Gründe …

Liebe Leserinnen und Leser,

ob DAX, Stoxx, Dow Jones, S&P 500 oder Nasdaq – viele bekannte Indizes notieren auf oder nahe historischer Bestmarken. Beim Blick ins eigene Depot kommt bei manchen Börsianern trotzdem keine Jubelstimmung auf. An was kann es liegen, dass ein Depot aktuell schwächer läuft als der Markt? Ein Leser aus Bayern hat mir sogar klipp und klar gesagt: „Wissen Sie, das ist furchtbar frustrierend: Überall steigen die Kurse, bloß in meinem Depot nicht! Das kann doch nicht sein!“

Gehen wir der Sache also mal auf den Grund. Die bekannten Indizes sind ja zuletzt in der Tat stark gelaufen. Den Kurseinbruch im April wegen Donald Trumps Zollhammer haben die meisten Börsianer inzwischen schon wieder vergessen – schließlich geht es seither schnurstracks nach oben. Vor allem in den USA: Ob Dow Jones, S&P 500 oder Nasdaq überall wurden neue Höchstmarken erklommen. Der Dow ist dieses Jahr bisher 8% im Plus, der S&P 13% und der Tec-Index Nasdaq sogar 17%.

Damit sind wir auch schon bei Grund Nummer 1, warum es sein kann, dass unsere gleichmäßig breit gestreute Depots aktuell schwächer laufen als die Indizes: Sie haben wahrscheinlich die Technologieaktien nicht so sehr übergewichtet – die aber laufen dieses Jahr ja bekanntlich dank KI-Boom allen anderen davon. Die Kursgewinne bei den Indizes sind deshalb stark technologiegetrieben.

Selbst im guten alten Dow Jones machen Tech-Aktien rund ein Fünftel aus. Wichtiger sind nur noch Finanzwerte, die fast 30 Prozent zum Dow beitragen – aber auch die laufen dieses Jahr überdurchschnittlich. Die wenigsten Wachstumsstrategen dürften hingegen in ihren Depots Banken und Versicherungen überdurchschnittlich hoch gewichtet haben.

Und damit sind wir auch schon bei Grund Nr. 2. Viele sind stattdessen stark in Konsum- und Pharmawerten investiert. Diese Branchen gelten aufgrund ihrer äußerst zuverlässigen Einnahmen als sehr solide und sind deshalb Grundpfeilern in vielen Wachstumsdepots. „Gegessen und getrunken wird schließlich immer“ heißt es nicht umsonst. Und an Medikamenten wird normalerweise auch nicht gespart – zumal hier auch noch die Überalterung der Gesellschaft langfristig für Rückenwind sorgt. Das alles muss aber nicht heißen, dass diese Aktien oder die Unternehmen vor Schwächephasen komplett gefeit sind. Aktuell erleben wir das bei beiden Branchen:

Viele bekannte Konsumgrößen haben sich zuletzt schwerer damit getan, im Kurs zu steigen. Bekannte Beispiele sind Nestlé, Pepsi, Starbucks oder Unilever. Und auch einige Gesundheitswerte haben aktuell Gegenwind – nicht zuletzt wegen Trumps Zolldrohungen und weil er die Preise drücken will. Kurzum: Wer momentan wenig Technologie- und dafür viele Konsum- und Gesundheitsaktien im Portfolio hat, hinkt oft den großen Indizes hinterher.

Hinzu kommt ein weiterer Fakt, der die Depots hierzulande ausbremst: der schwächelnde Dollar. Nachdem uns die US-Währung im letzten Jahr Rückenwind bei unseren amerikanischen Wachstumsaktien beschert hat, belastet er dieses Jahr die Euroentwicklung dieser Titel. Seit Jahresanfang hat der Greenback um 12 Prozent gegenüber dem Euro nachgegeben. Das bedeutet: Wenn eine amerikanische Aktie an der Heimatbörse dieses Jahr um 12 Prozent gestiegen ist, notiert sie umgerechnet in Euro nach wie vor auf dem Niveau vom Jahresanfang. Sprich: Erst wenn sie um über 12 Prozent gestiegen ist, wirkt sie sich hierzulande positiv auf die Depotperformance aus. Diese Dollarbremse zeigt sich auch, wenn man den Dow Jones mal in Euro umrechnet. Wie gesagt: Der Index hat dieses Jahr an der Heimatbörse 8 Prozent zugelegt. Umgerechnet in Euro, notiert er aber im Minus. Auch die Zugewinne beim S&P 500 werden durch die Dollarschwäche fast komplett aufgefressen.

Aber sollte man wegen solcher Währungsschwankungen auf all die Topaktien aus den USA generell verzichten? Wohl kaum. Und damit nähern wir uns auch schon langsam dem Fazit. Halten wir mal fest: Sollten Sie aktuell unzufrieden sein mit Ihrer Depotentwicklung, weil die Indizes ringsum Höchstkurse geknackt haben, ihr Wachstumsaktiendepot aber hinterherhinkt, dann haben Sie höchstwahrscheinlich gar nichts falsch gemacht.

Niemandem gelingt es doch, rechtzeitig genau die Branchen ausfindig zu machen, die in nächster Zeit am besten laufen. Wüsste man zum Beispiel, dass der aktuelle KI-Hype noch Monate oder gar Jahre anhält, dann könnte man natürlich im Depot zu 100 Prozent auf Technologieaktien setzen. Angesichts der inzwischen oft stattlichen Bewertungen, kann es hier aber auch schnell mal zu heftigen Rückschlägen kommen. Vielleicht stellt sich sogar heraus, dass die Erwartungen an die KI überzogen sind oder dass das alles noch sehr viel länger dauert, als ursprünglich angenommen. Dann kann es hier auch durchaus zu einer langen zähen Korrekturphase kommen. Anleger, die sich um das Jahr 2000 herum, das Depot mit Internetaktien vollgestopft hatten, wissen wie schmerzhaft so etwas sein kann. Auch damals wollte viele von langweiligen Konsumaktien nichts mehr wissen. Kurze Zeit später wären sie froh gewesen, sie hätten auch nur auf eine halbwegs ausgeglichene Branchenmischung geachtet.

Ich will hier bestimmt nicht den Teufel an die Wand malen. Aber wir haben in über 40 Jahren Börse einfach gelernt, dass es besser ist, das Depot breit über viele Branchen hinweg zu streuen. Denn die Favoriten wechseln immer wieder mal. Wer versucht, diese Favoritenwechsel mitzumachen, liegt dagegen oft schief oder kommt zu spät – und das kann sich langfristig sehr negativ in der Performance niederschlagen.

Ich kann mir jedenfalls gut vorstellen, dass die ganzen gebeutelten Konsumwerte früher oder später ein Comeback feiern. Positive Überraschungen gabs ja bereits letzte Woche immerhin schonmal bei Nestlé und LVMH. Und auch die Pepsi-Aktie hat zuletzt wieder angezogen. Alles nachzulesen in unserem Stuttgarter Aktienbrief. Ob das bei diesen Aktien schon die Wende war, kann ich Ihnen natürlich nicht versprechen, früher oder später werden sie jedoch auf ihren langfristigen Wachstumspfad zurückkehren – da bin ich mir sicher.

Wer also ein gut gemischtes Depot aus Qualitätsaktien sein Eigen nennt, der sollte nicht in blinden Aktionismus verfallen, wenn das Depot mal dem Gesamtmarkt hinterherhinkt.

Herzliche Grüße aus Stuttgart

Ihr Joachim Brandmaier

Aktuelle Leserbriefe:

Unser Leser Ralf H. aus Ehningen hat sich tatsächlich den Bullen und den Bären auf seinen Unterarm tätowieren lassen. Respekt!

Aktien können auch unter die Haut gehen.

Hallo liebes Stuttgarter-Aktienbrief-Team, Aktien können auch unter die Haut gehen. Der tägliche Kampf zwischen fallenden und steigenden Kursen. Jedoch gewinnt auf lange Sicht immer der Bulle wie man sieht. Viele Grüße aus Ehingen, Ihr treuer Leser Ralf H.

Unser Leser Reinhard S. mit Gattin, von den Dividenden nach Peru

Vielen Dank für die erfolgreichen Aktienempfehlungen

Hallo Herr Brandmaier und Team, seit 1997 bin ich ein Fan von euren Empfehlungen. Nachfolgend einige Aktientitel die ich aufgrund eurer Empfehlungen gekauft und heute auch noch im Depot habe: Aegon seit 2003,BP seit 2003, Cisco Systems seit 2005, Endesa seit 1999, GE seit 2002, HSBC seit 1998, Lloyds seit 1998, Microsoft seit 1999, Oracle seit 2005, Pfizer seit 2005, Procter & Gamble seit 2015, Starbucks seit 2005, Stryker seit 2005, United Overseas Bank seit 1997. Inzwischen haben wir jedes Jahr schöne Dividenden und waren jetzt auf einer Südamerika Reise (Peru/Bolivien/Argentinien/Brasilien). Im Laufe der Zeit habe ich viele Freunde von eurer Strategie überzeugen können. Ich freue mich schon wieder auf die nächste Veranstaltung 2026 in Nürnberg und auf jede weiter Ausgabe des Stuttgarter Aktienbriefes. Viele liebe Grüße und besten Dank für die erfolgreichen Aktienempfehlungen. Reinhard S.

Wie ist Ihre Erfahrung? Hinkt auch Ihr Depot derzeit den Indizes hinterher? Schreiben Sie uns bitte hier …

P.S.: In unserem Stuttgarter Aktienbrief erfahren unsere Leser in jeder Ausgabe die wichtigsten Daten, Fakten und Neuigkeiten über alle unsere Wachstumsaktien. Vor allem welche Titel derzeit zu stark gestiegen sind und welche Papiere dagegen noch weit hinten liegen und dadurch das größte Aufholpotenzial bieten …

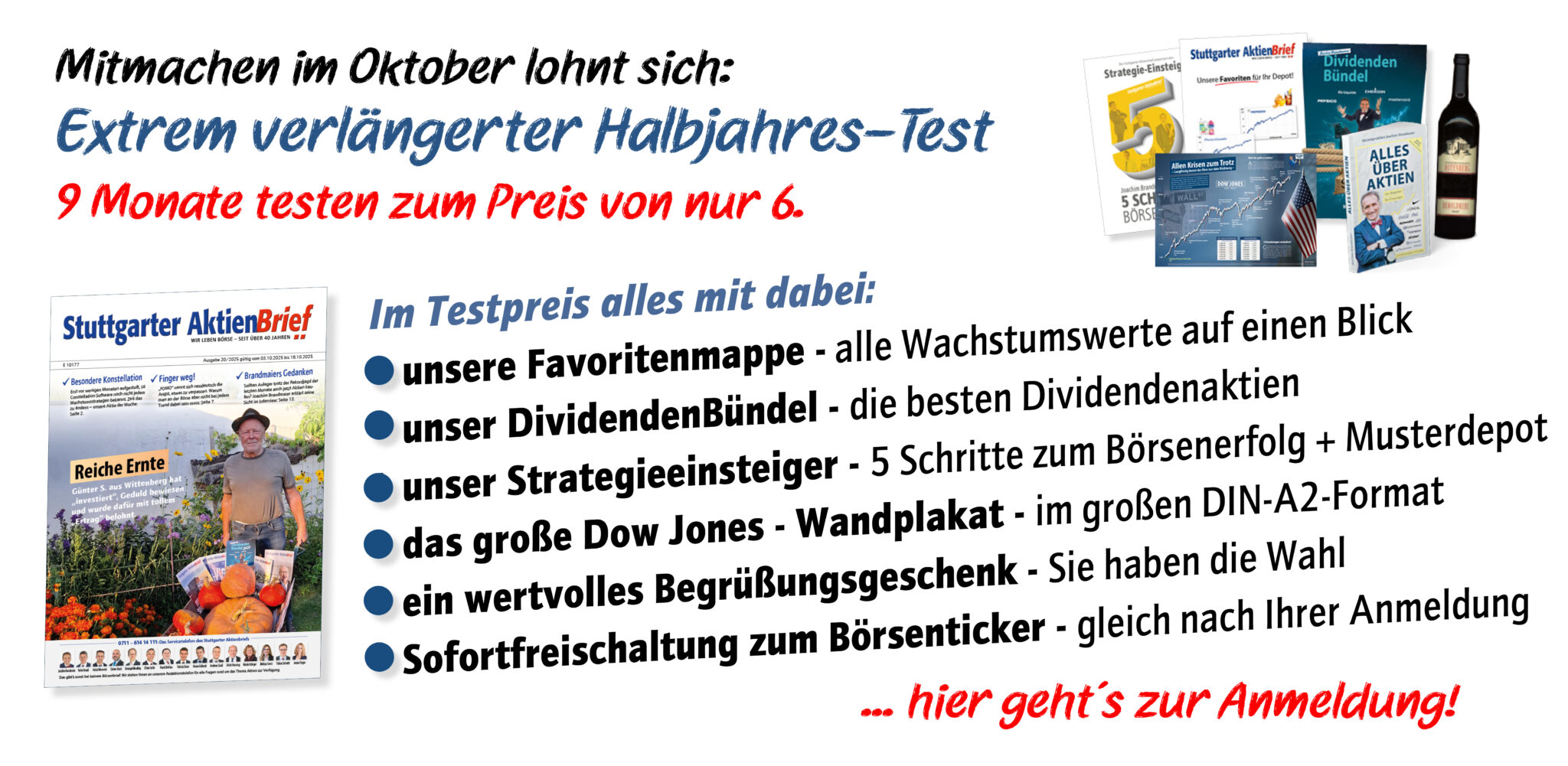

Noch kein Leser? Dann testen Sie uns doch erst einmal – hier geht es zu meinem ganz besonderen Angebot für Noch-Nicht-Leser …

Views: 51