Hand aufs Herz – hätten Sie so lange durchgehalten bei …

Joachim Brandmaier (63): „Bei Wachstumsaktien wie unserer Wells Fargo (Chart im Bild unten) zeigt sich, wer starke Nerven und Durchhaltevermögen mitbringt. Aber ganz langfristig betrachtet geht es mit dem Kurs eindeutig von links unten nach rechts oben. Aus diesem Grunde sind vier Diamanten für den langfristigen Kursverlauf einer der größten US-amerikanischen Banken aus unserer Sicht völlig gerechtfertigt.

Bei Wells Fargo zeigt sich, wer starke Nerven und Durchhaltevermögen mitbringt. Aber ganz langfristig betrachtet geht es mit dem Kurs eindeutig von links unten nach rechts oben. Aus diesem Grund darf eine der größten US-amerikanischen Banken aus unserer Sicht nach wie vor den vierten Diamanten behalten.

Liebe Leserinnen und -Leser,

alles dreht sich derzeit um Hightech und Zukunftsvisionen. Schaut man sich aber die gerade auffällig steigenden Kurse vieler unserer “guten alten” Wachstumswerte an, bestätigt das, was die Wirtschaft tatsächlich trägt: Unsere Megakonzerne aus den Branchen Industrie, Energie, Banken, Konsum, Gesundheit, Medizin oder auch Markenartikel.

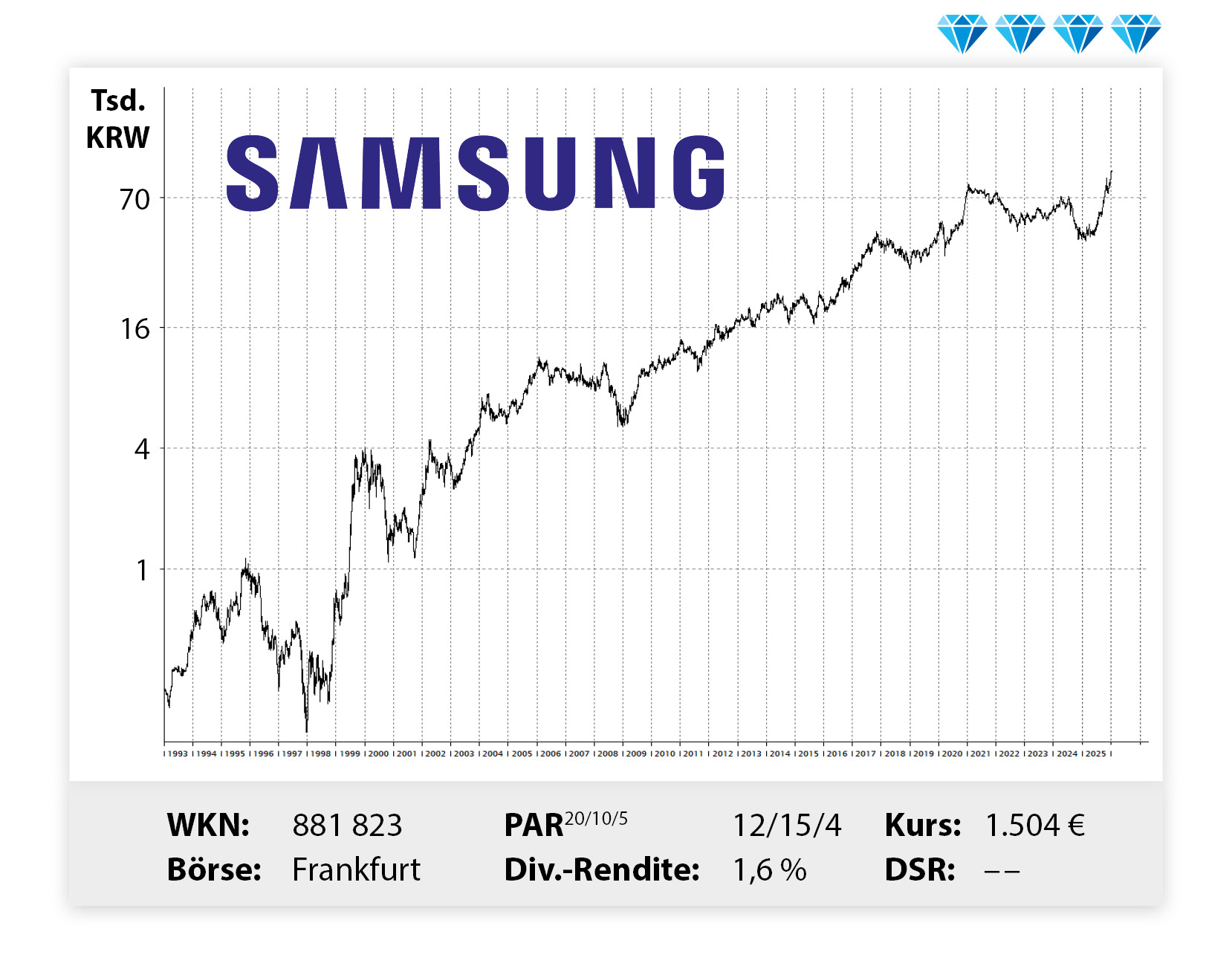

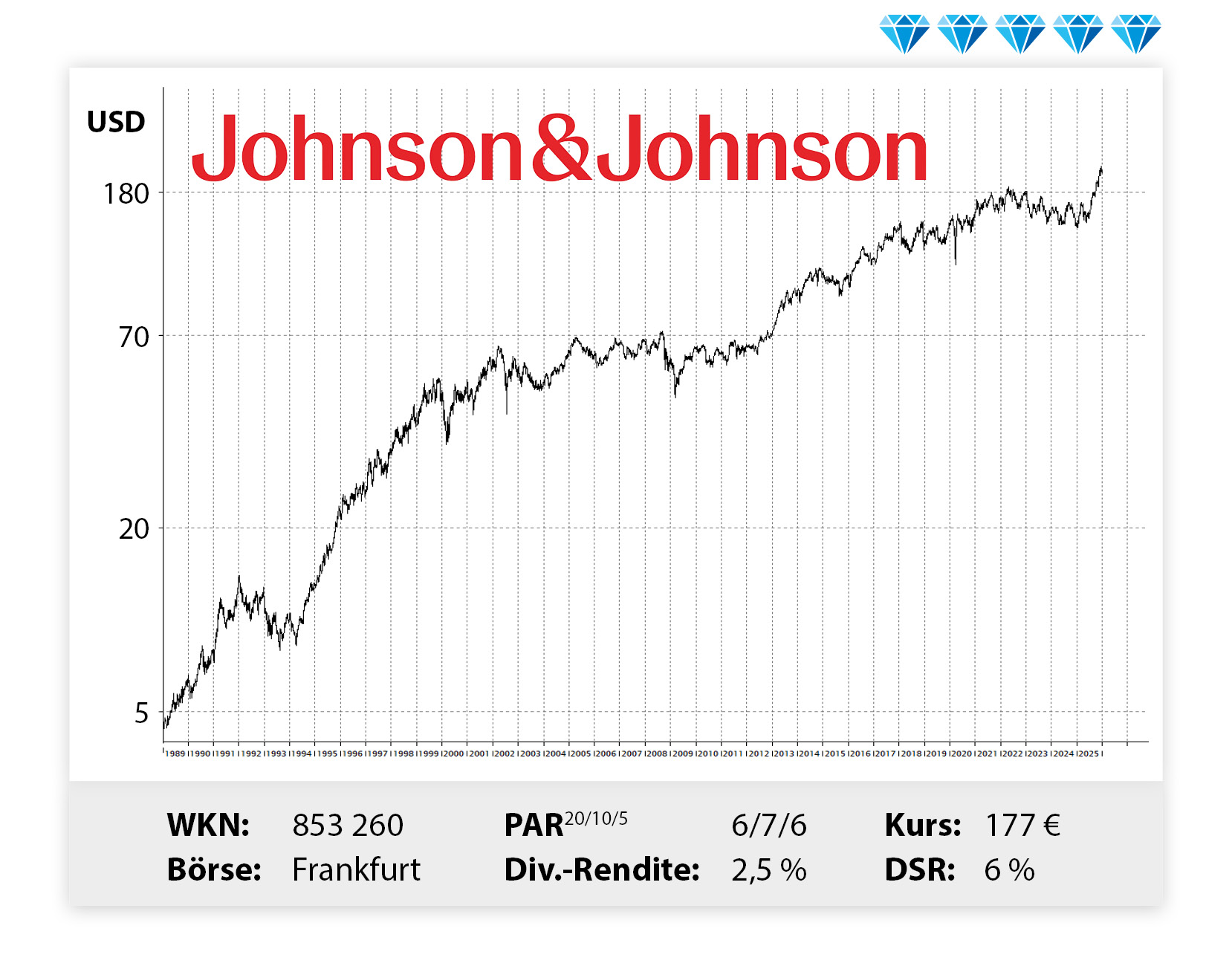

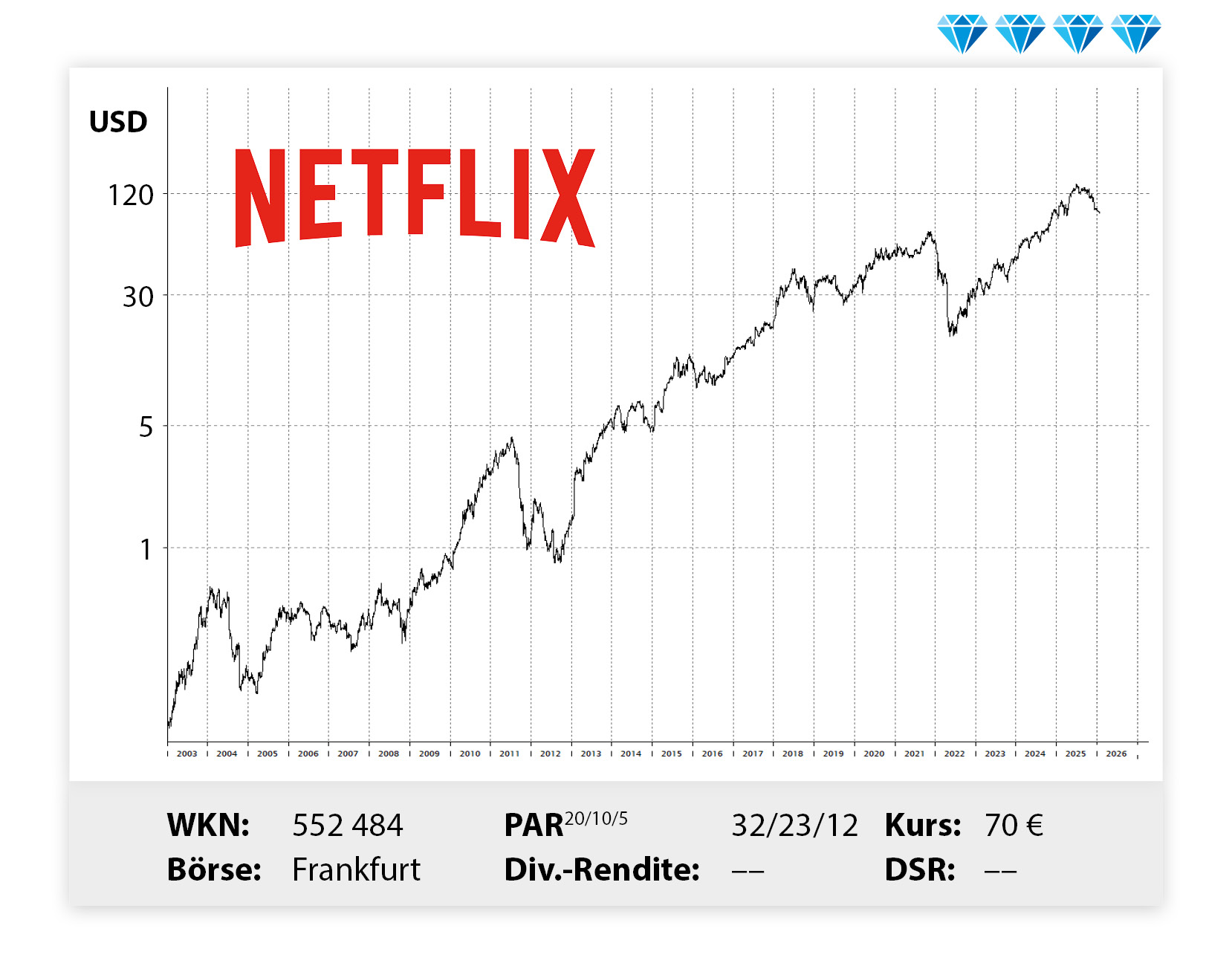

Schauen Sie sich mal die Kursverläufe von Johnson & Johnson, Wells Fargo, Scotiabank, Linde oder Thermo Fisher an. Aber auch Netflix und Samsung standen vor Jahren mit dem Rücken an der Wand – legten aber danach eine fluminante Aufholjagd hin.

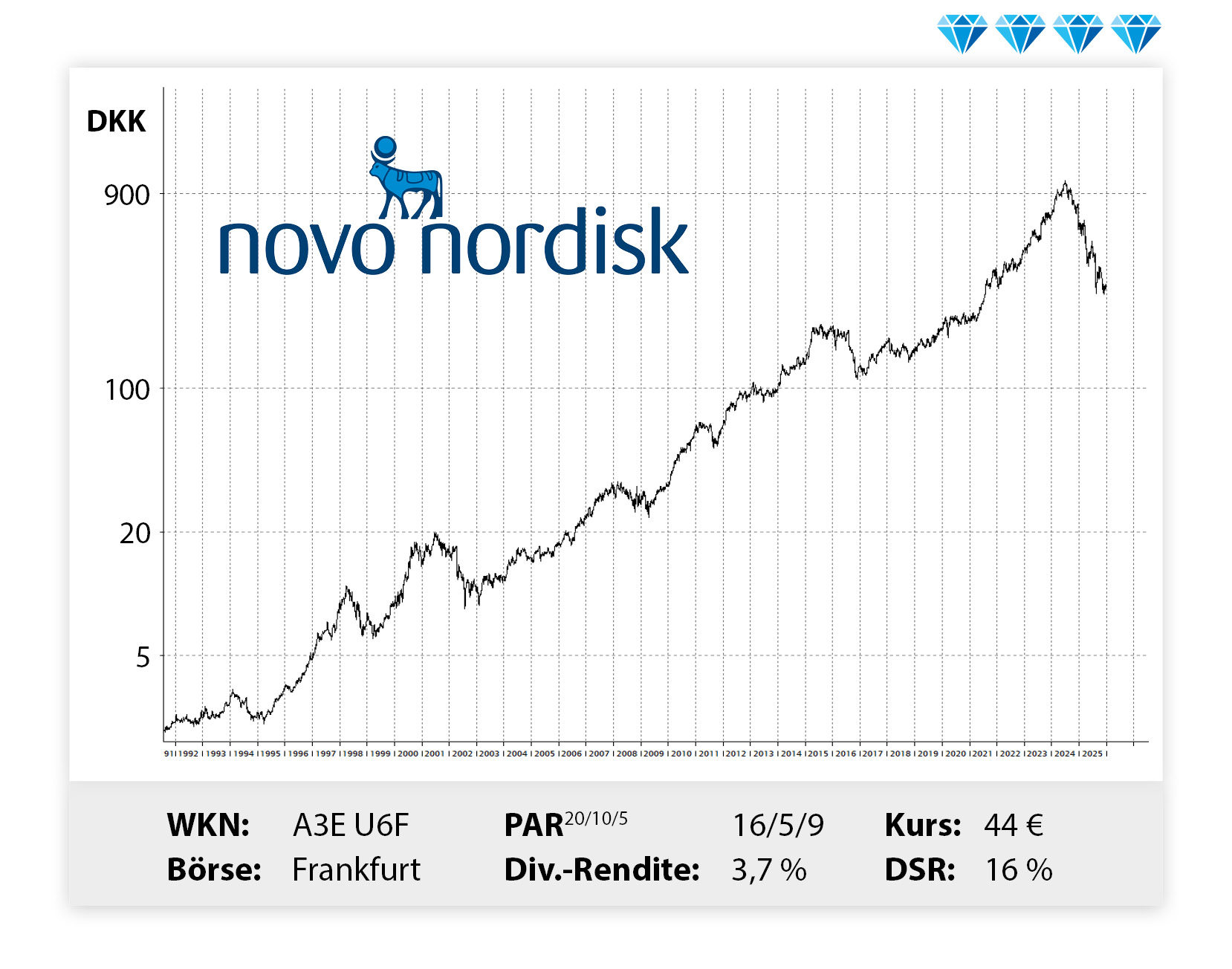

Vor einem Jahr haben sich die Samsung-Aktionäre mindestens genauso schlecht gefühlt wie heute die Aktionäre von Nike, Nibe, Novo Nordisk, Hormel oder Coloplast. Doch auch Samsung zeigt: Die langfristige Treue zu einem Wachstumswert hat sich wieder einmal ausgezahlt. Samsung hat nicht nur den alten Höchstkurs wieder erreicht, sondern steht mit jetzt rund 1.600 Euro sogar auf einem neuen Rekordhoch. Und Dividende während des Wartens darauf gab es ja auch.

Uns wundert es nach dieser Kursexplosion natürlich nicht, dass man aktuell nur positive Meldungen zu Samsung findet: Umsatz plus 23 Prozent, Gewinn mehr als verdreifacht – das sind die Eckdaten von Samsungs Geschäftszahlen für das vierte Quartal 2025. Die Markterwartungen wurden deutlich übertroffen.

Was lernen gerade die neuen Wachstumsstrategen unter unseren Lesern am Beispiel von Samsung: nicht verrückt machen lassen weder von kurzfristig guten oder auch schlechten Meldungen! Echte Wachstumsstrategen setzen eben nicht auf die (zugegeben mitunter extremen) Kursschwankungen, sondern auf den langfristigen Trend des Aktienkurses nach oben. Schauen Sie sich dazu bitte den langfristigen Kursverlauf von Samsung ganz oben noch einmal in aller Ruhe an …

Massive Aufholjagd bei Johnson & Johnson:

Das Sorgenkind von gestern – der Top-Performer von heute …

Ähnlich wie bei Samsung und Wells Fargo – bei Johnson & Johnson mussten wir mehr als vier Jahre lang unsere Leser mit unserem “Beruhigungsblättle” Stuttgarter Aktienbrief in Sachen Kursverlauf immer wieder “beruhigen”. Vier Jahre lang nicht nur Seitwärtsbewegung, sondern stetig fallender Aktienkurs. Nicht gerade überzeugend, gerade für Leser, die erst wenige Jahre bei unserem Wachstumswert investiert sind.

Wer aber wie wir als Daueranleger dem Großkonzern in guten und in schlechten Zeiten (Schwankungen) die Treue hielt, wurde langfristig eben doch belohnt. Der Aktienkurs hat nicht nur den Rückschlag wieder komplett aufgeholt, sondern erreicht derzeit sogar neue Rekordmarken! Und eine schöne Dividende gab es ja während des Wartens auch noch dazu! Im Gesundheitsbereich bleibt Johnson & Johnson für uns ein absolutes Basisinvestment!

Netflix – Phönix aus der Asche: Ähnlich wie bei Nibe musste man auf große Rückschläge bei Netflix rund 10 Jahre lang warten. Der Unterschied zu Nibe? Netflix hat bereits den letzen Rückschlag nicht nur wieder aufgeholt, sondern deutlich überholt.

Mein Erfolgsrezept, dass auch bei gefallenen Wachstumswerten aus der Patsche hilft: Schwankungen aushalten, nicht ausnutzen: Kurzfristig (das können bei unserer Wachstumsstrategie schon auch mal einige Jahre sein, meist geht’s aber wieder schneller nach oben, als man denkt) ist es aus unserer Sicht einfach besser, sich gar nicht zu sehr mit aktuellen Meldungen zu beschäftigen, die einen womöglich in der Anlageentscheidung nervös machen könnten. Unsere Qualitätsaktien lässt man möglichst unbeeindruckt auch von großen Kursschwankungen einfach liegen und schaut sie – egal wo diese gerade im Kurs notieren – am besten erst in ein paar Jahren wieder an.

Auch über die Branchen breit streuen – aber bitte bei der Qualität der Unternehmen kompromisslos nur auf die Marktführer setzen: Denn in manchen Jahren liegt eine Branche weit vorne, in anderen Jahren ist dieselbe Branche eher wieder weiter hinten. Da wir aber keine Hellseher sind und dies erst im Nachhinein wissen, setzen wir von jeher auf Wachstumswerte bzw. Marktführer aus allen Branchen, also möglichst breit und gleichmäßig gestreut. In der Tabelle unten sehen Sie einmal selbst, wie sich viele Sorgenkinder von einst von ihrem letzten Tiefstkurs bis heute großartig nach oben entwickelt haben. Aber natürlich nur großartig für diejenigen Aktionäre, die die enormen Schwankungen auch bei den damaligen Tiefstkursen ausgehalten haben. Ich hoffe, Sie gehören dazu!

Tabelle “Entgangener Kursanstieg” ehemaliger Sorgenkinder

(für Aktionäre, die diese Wachstumsaktien in der größten Panik leider verkauft haben)

| Titel | letzter Tiefstkurs | akt. Kurs | entgangener Anstieg |

| Netflix | 16 | 76 | + 375 % |

| Wells Fargo | 19 | 76 | + 300 % |

| Samsung | 732 | 1.602 | + 118 % |

| Bank of Nova Scotia | 37 | 64 | + 73 % |

| Thermo Fisher | 397 | 619 | + 65 % |

| Johnson & Johnson | 130 | 188 | + 45 % |

(alle Kurse in Euro)

Totgesagte leben länger …

Anhand der obigen Tabelle sieht man eindrucksvoll, wie die Sorgenkinder von damals auch wieder extrem im Kurs nach oben drehen können. Ganz klar, da stellen sich natürlich viele Leser die Frage: Welches sind die aktuellen Sorgenkinder? Welches sind die Wachstumswerte, die aktuell im Kurs am mesiten gefallen sind? Denn das sind ja schliesslich die Titel, die bei einer möglichen Erholung auf den einstigen Höchstkurs das meiste Aufholpotenzial in sich bergen. Auch damit können wir unseren Lesern dienen.

Hier auf vielfachen Wunsch eine Aufholpotenzial-Liste unserer derzeit am stärksten im Kurs gefallenen Wachstumsaktien (also die Titel, bei denen Sie Ihr Durchhaltevermögen unter Beweis stellen können)

| Titel | Höchstskurs | aktueller gefallener Kurs | mögliches Aufholpotenzial bis zum Höchstkurs |

| Nibe | 13 | 3,3 | + 290 % |

| Brown Forman | 70 | 23 | + 200 % |

| Diageo | 49 | 18 | + 172 % |

| Novo Nordisk | 137 | 53 | + 158 % |

| Hormel | 50 | 21 | + 138 % |

| Adobe | 588 | 249 | +136 % |

| General Mills | 83 | 39 | + 112 % |

| Clorox | 192 | 92 | + 109 % |

| Coloplast | 150 | 72 | + 108 % |

| Beiersdorf | 147 | 96 | + 53 % |

(alle Kurse in Euro)

Leserbrief zu Novo Nordisk:

… Geschätztes Börsen-Team, nachdem ich schon 27 Jahre Börsenmitglied bin, möchte auch ich Ihnen meine Erfahrungen zu Samsung mitteilen, weil ich glaube, dass meine Vorgehensweise für viele Mitglieder beispielhaft sein könnte. Ich kaufte Samsung vor 13 (!) Jahren zu einem Preis von € 300,- . In der Folge kletterte der Kurs auf fast € 1500,- und damit auf 500 %. Natürlich war es schmerzlich, die Gewinne wieder abzugeben und am Ende “nur” mehr etwas über 100 % zu haben. Weil ich aber von dem Produktportfolio von Samsung überzeugt war, und meine Nettodividende (nach Abzug der KEST) vom investierten Betrag bei 5 % lag, konnte ich diesen Rückschlag leicht verschmerzen und aussitzen. Ich verkaufte nicht, um die 100 % zu sichern, sondern kaufte fast am Tiefpunkt nach – und der Rest ist bekannt- . Heute macht sich das Vertrauen in Samsung bezahlt. Übrigens die Erstinvestition von Samsung hat sich in den 13 Jahren durch die Dividende und eine Sonderdividende bereits amortisiert. Für mich ist Samsung eine tolle Erfolgsgeschichte und sollte den Lesern ein Vorbild sein, wie man mit ruhiger Hand und Vertrauen in seine gewählten Firmen, auch bei Rückschlägen, langfristig Erfolg hat. Die nächste Erfolgsgeschichte ist für mich Novo Nordisk, bei der sich dasselbe Scenario abzeichnet. Mit lieben Grüßen, Albert F. aus Österreich …

So, das war jetzt ein recht langer Kommentar – desshalb freue ich mich besonders, dass Sie diesen bis hierher gelesen haben!

Herzliche Grüße aus Stuttgart

Ihr Joachim Brandmaier und das gesamte Team des Aktienbriefes (das Beruhigungsblättle aus Stuttgart)

Und noch ein Leserbrief zum aktuellen Thema:

Eure Strategie ist einfach, aber nicht immer leicht …

Einen schönen guten Morgen an das Team von Börse Aktuell, heute musste ich echt lachen, als ich ihren Bericht über Johnson & Johnson und Samsung gelesen habe. Beide Titel stehen aktuell auf Höchstkurs. Und ich aber habe vor zwei Jahren entnervt wegen der schlechten Performance der Aktien aufgegeben und diese verkauft. Nur wenige Tage nach meinem Verkauf, fingen die beiden Aktien an wieder zu steigen – und wie – was für eine Performance! Und ich? Ich bin nicht mehr dabei. Das ist das Schwierige an der Wachstumsstrategie, das Durchhalten, dem Börse Aktuell Team zu vertrauen. Ich habe mir ganz fest vorgenommen, dieses Jahr voll und ganz auf den Rat von Euch zu hören. Ihr seid die Besten, ich kann es, auch nach jahrelanger Dazugehörigkeit als euer Abonnent, nicht besser. Klar gibt es auch Beispiele der anderen Art, wie z.B General Mills, aber so langsam glaube ich, dass die auch wieder steigen werden. Macht bitte weiter in eurer Überzeugungsart für eure Leser. Klar habt ihr keine Glaskugel, aber doch eine jahrzehnte lange Erfahrung. Auf die sollte man vertrauen, auch wenn es manchmal schwer fällt. Ich lese auch teilweise andere Publikationen, bei deren Aussagen mir meist die Haare zu Berge stehen. Auch der ewige Rat für ETFs. Doch keiner sagt, dass auch hier große Gefahren Schlummern können. Ihr seid ehrlich und gebt auch zu, wenn ihr euch getäuscht habt. Das ist glaubwürdig und sympathisch. Vielen Dank, dass es euch gibt. Heutzutage eine absolute Seltenheit. Freundliche Grüße und einen entspannten Arbeitstag, Ihr Leser und Wachstumsstratege Thomas S. aus Rottenburg

Haben Sie sich auch schon einmal über einen “entnervten” Verkauf geärgert? Schreiben Sie uns doch bitte Ihre Erfahrung zum Thema “Durststrecken” durchhalten bei Wachstumsaktien, wie gehen Sie damit um? Wir freuen uns über jede Mail an kundenservice@boerse-aktuell.de

P.S.: Sie sind noch kein Leser des Stuttgarter Aktienbriefes – der Pflichtlektüre für Langfriststrategen, in Krisenzeiten auch das “Beruhigungsblätte aus Stuttgart” genannt? Oder sind Sie vielleicht sogar ein ehemaliger Leser?

Dann testen Sie uns doch erst einmal völlig unverbindlich:

Start frei für 2026: Was gibt es sonst noch aktuelles aus Stuttgart?

- Unser neuer Börsen-Guide erklärt Aktien, Dividenden & unsere Wachstumsstrategie auf einfache Weise – perfekt für junge Anleger! Extra 12 Seiten: Junior-Depot, Schenkungen & Vererben, perfektes Geschenk für Eltern & Großeltern, das Anlagewissen fürs Leben schenkt!

- Ein Stuttgarter Aktienbrief-Abonnement verschenken …

Damit Ihren Bekannten, Verwandten oder Freunde auch auf Dauer an der Börse erfolgreich sind. Verschenken Sie 9 Monate zum Preis von nur 6 – völlig unverbindlich für Sie und den Beschenkten … - Spielend zum langfristigen Vermögensaufbau

Spielen Sie gerne? Aber nicht verwechseln mit dem Zocken an der Börse. Unser Börsen-Quartett ist zwar etwas für Spieler, aber nicht für Spieler an der Börse! Im Gegenteil: Mit 32 wunderschönen Karten – jeweils 4 Wachstumsaktien aus 8 Branchen – spielend zum langfristigen Vermögensaufbau! Auch als Geschenk geeignet … - Neu: Die To-Do-Liste “Ehemalige Wachstumswerte”

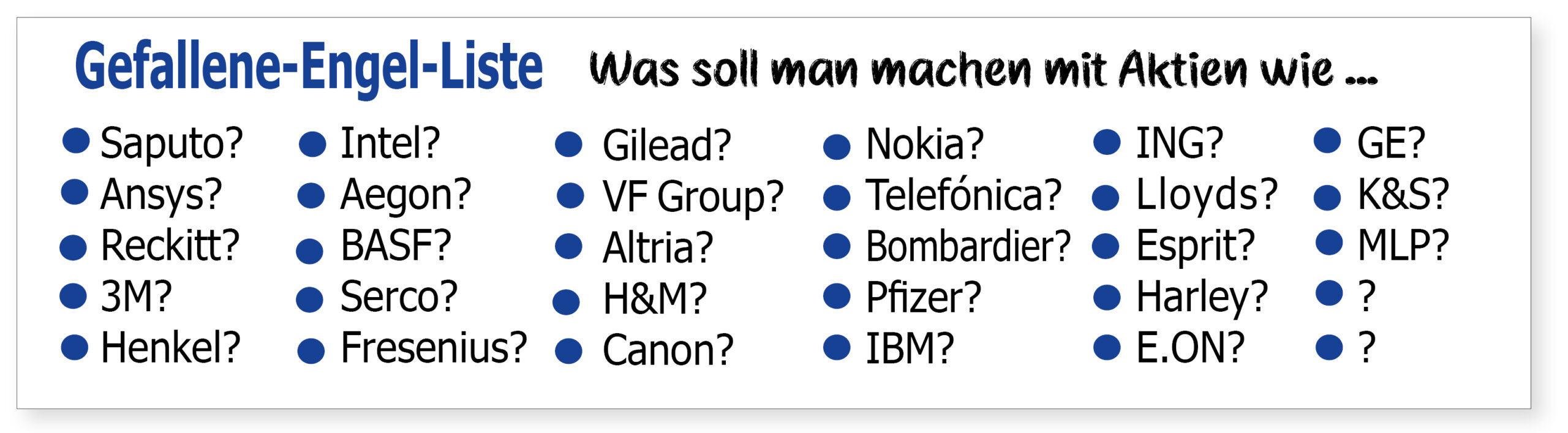

Was tun mit einstigen Wachstumswerten? Wir lassen unsere Leser damit nicht im Stich. Erfahren Sie in unserer neuen Liste mit dem Arbeitstitel “gefallene Engel” wie es wirklich um diese Werte steht. Von welchen abgestuften Titeln Sie sich vielleicht doch besser endgültig trennen? Aber es gibt darunter auch viele vermeintliche Verlierer die das Potenzial haben, zu den Gewinnern von morgen zu gehören. Für unsere Leser kostenlos, hier bestellen …

- Brandmaier´s Bestsellerbuch “Alles über Aktien” eignet sich natürlich auch sehr gut als Geschenk zu jeder Zeit, dazu bitte hier anklicken …

- Unser 40 Jahre Dow Jones Wandplakat. Dies zeigt deutlich – langfristig erklimmt der Dow Jones immer wieder neue Höhen. Es ist eben immer nur eine Frage der Zeit. Und nur der profitiert auch langfristig davon, der auf dem Weg nach oben die Schwankungen eben eisern aushält und nicht etwa versucht, diese auszunutzen. Hier kostenlos bestellen …

Views: 183